Lidé mají občas pocit, že když se bitcoinu říká kryptoměna, je to měna a mohou za ni nakupovat jako za koruny nebo eura. Jenže tak to není, ve skutečnosti bitcoin není měnou, ale movitou věcí a to znamená, že takřka každý jeho prodej nebo výměna za jiné zboží podléhá zdanění. Lidé mají také občas pocit, že když se o bitcoinu říká, že je anonymní, berní úřad na ně nebude moci. To ale také není pravda, ve skutečnosti je berní úřad v principu schopný dohledat jakoukoliv transakci jakkoliv hluboko do minulosti.

V takové situaci se lehce může stát, že člověku za dva roky od nepřiznaného příjmu zaklepe na dveře berňák a už nebude chtít jen doplatit daň, ale uvalí i nemalé sankce. A pokud budou úniky na daních skutečně velké, čehož při dnešních cenách bitcoinu není zase tak těžké dosáhnout, bude mít provinilec v patách nejen berňák, ale i policii a státního zástupce.

Proto je dobré situaci nepodcenit a řádně danit. Ušetření patnácti procent na daních za roky nejistoty nestojí. Přinášíme otázky a odpovědi ohledně danění kryptoměn. Zároveň upozorňujeme, že jsou mířené na fyzické osoby a lidi, kteří s kryptoměnami spekulují, nikoliv na těžaře.

Kdy se musí kryptoměny danit?

Kryptoměna není měna, nerozpoznávají ji tak ani finanční úřady, ani centrální banka. Jde proto o movitou věc a v takovém případě je nutné danit nejen převod kryptoměny do národní měny, ale například i směnu za jiné zboží. Každá transakce vedoucí ke zvýšení majetku je u fyzických osob předmětem zdanění.

Pokud investor vlastní bitcoin a rozhodne se za něj pořídit jinou kryptoměnu, má příjem a je povinen danit. Pokud si vlastník bitcoinu pořídí za bitcoiny v e-shopu kávovar, je povinen danit. Pokud si z burzy vybere bitcoin v korunách, je povinen příjem danit.

Ze zmíněných příkladů také vyplývá, že k povinnosti danit dochází teprve ve chvíli, kdy dojde k prodeji či směně kryptoměny. Pokud si investor kryptoměnu koupí a drží ji, tak i kdyby za tu dobu zvýšila svou hodnotu stokrát, nedaní ji. Povinnost danit přichází teprve ve chvíli, kdy dojde k uskutečnění prodeje nebo směny.

Kdy se lze danění vyhnout?

Pokud je fyzická osoba zaměstnanec a realizuje příjem, ať již směnou na koruny nebo nákupem zboží do výše šesti tisíc korun, pak tento příjem nemusí v daňovém přiznání uvádět. Pokud je osoba bez práce, pak nemusí uvádět příjem do výše 15 tisíc korun. To se týká například penzistů. Pakliže člověk získal bitcoiny darem, a to v rámci blízké rodiny, pak příjem nedaní. Daní teprve ve chvíli, kdy by se rozhodl kryptoměnu převést například na koruny.

V takovém případě by základem daně byl rozdíl mezi hodnotou kryptoměny v okamžiku prodeje a hodnotou kryptoměny v okamžiku darování. Zároveň je ale třeba upozornit, že případné realizování zisku přes rodinné příslušníky je považováno za pokus o vyhnutí se placení daní a je to nezákonné. Dar je také nutné nahlásit, pokud jeho hodnota přesáhne pět milionů korun.

Na příjmy z kryptoměn se nevztahuje možnost osvobodit příjem u příležitostných činností do 30 tisíc korun, protože nákup a prodej kryptoměn není činností, nýbrž hospodařením s vlastním majetkem. Pro spekulace s kryptoměnami proto také není potřeba živnostenský list. Naopak u těžby kryptoměn to nutné je. U kryptoměn nelze aplikovat osvobození a časový test jako u cenných papírů, neboť kryptoměny nejsou cennými papíry.

Co přesně se daní?

Daní se až v okamžiku, kdy člověk kryptoměnu prodá nebo smění. Základem daně je pak rozdíl mezi hodnotou kryptoměny v okamžiku prodeje, respektive směny, a hodnotou kryptoměny v okamžiku jejího nákupu. Pokud si člověk vybere jeden bitcoin v korunách za 800 tisíc korun s tím, že jej nakoupil za 400 tisíc korun, základem daně je rozdíl, a to 400 tisíc korun. Základ daně lze zároveň ponížit o náklady na nákup kryptoměny, například poplatek brokera nebo burzy. Ze základu daně pak bude vypočtena daň ve výši 15 procent.

Obdobně to funguje při směně, kdy příjmem je hodnota zboží v korunách, tedy například při nákupu automobilu za jeden bitcoin v hodnotě 800 tisíc korun a nákupní ceně bitcoinu 400 tisíc korun. Rozdíl ve výši 400 tisíc korun je opět daňovým základem, od nějž lze odečíst další náklady spojené s nákupem bitcoinu. Opět se daní 15 procenty.

Stejná logika se aplikuje při nákupu například litecoinu pomocí bitcoinu.

Vždy je důležité mít k dispozici podklady o transakcích, kterými lze vše prokázat v případě kontroly. Je důležité umět prokázat, za kolik a co člověk koupil.

Jak počítat daňový základ?

Hodně lidí nakupuje kryptoměny průběžně či je různě směňuje, proto výpočet základu daně není tak jednoduchý, jak v předchozí odpovědi vypadá. K výpočtu se používají dvě metody, a to FIFO nebo vážený aritmetický průměr. Nejlépe je vše uvést na konkrétním příkladu.

Pokud člověk nakoupil jeden bitcoin za 50 tisíc korun, později dva bitcoiny, každý za cenu 125 tisíc korun, pořizovací cena pro výpočet základu daně činí při využití váženého aritmetického průměru 100 tisíc korun. Počítalo se následovně: (50 000 x 1) + (125 000 x 2) - je rovno 300 tisícům, což se dělí třemi, což dá nákupní cenu 100 tisíc korun. Pokud následně jeden bitcoin člověk prodá za cenu 200 tisíc korun, základ daně bude činit rozdíl mezi touto cenou a nákupní cenou, což je 100 tisíc korun.

K výpočtu základu daně lze využít u stejného příkladu i metodu FIFO. To znamená, že při prodeji se přednostně počítá s tím, co člověk vlastní nejdéle. Pokud tedy nakoupil první bitcoin za 50 tisíc korun, později další dva po 125 tisících a následně prodal jeden za 200 tisíc korun, základ daně činí 150 tisíc korun. Realizovaným příjmem je 200 tisíc korun a při metodě FIFO se počítá s prvním nákupem bitcoinu za 50 tisíc korun. Základ daně proto odpovídá 200 000 – 50 000, což je rovno 150 tisícům korun.

V ilustrovaném příkladu je proto výhodnější volit metodu váženého průměru, ale neplatí to samozřejmě vždy. Je proto vhodné si vždy spočítat obě možnosti a využít tu výhodnější.

Jak se vyplňuje daňové přiznání?

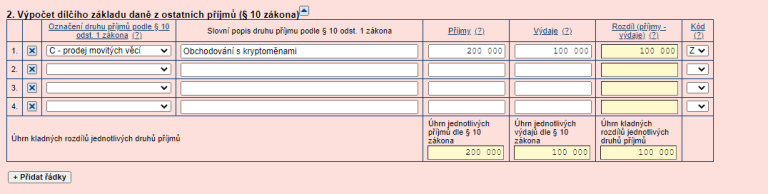

Danění kryptoměn spadá v daňovém přiznání pod § 10. Na webu daňové správy je k dispozici interaktivní formulář, z něhož je pořízen snímek obrazovky níže. Konkrétně jde o druhý oddíl a přílohu řádku 40. Jak zmiňováno, úplně základní pravidlo je, že se daní pouze prodej nebo směna kryptoměn. To znamená, že z držených kryptoměn žádná daň neplyne. Daní se teprve v okamžiku, kdy se je investor rozhodne prodat nebo směnit.

Jako příklad poslouží předchozí situace, kdy investor koupil nejdříve bitcoin za 50 tisíc korun, pak dva bitcoiny po 125 tisících korunách. Následně prodal jeden bitcoin za 200 tisíc korun. Daňový základ vychází nižší při zvolení metody váženého aritmetického průměru, proto se jako příjmy uvede 200 tisíc korun a jako výdaje 100 tisíc korun. V daňovém přiznání se obchody uvádějí hromadně, je tedy možné počítat zisky vůči ztrátám.

Jak investovat, aby na mě nezaklekl berňák? Zde je návod, jak a kdy danit výnosy nejen z Revolutu

Například kdyby při obchodování s litecoinem dosáhl investor ztráty, může ji započíst a snížit si tím daňový základ. Ovšem je to možné pouze u stejného druhu aktiv. Nelze počítat ztrátu z kryptoměn vůči ziskům z akcií. Ještě lze základ daně snížit o poplatky, které investorovi účtoval broker - navýší se o ně výdaje.

Následně se vyplní příjmy 200 tisíc korun a výdaje 100 tisíc korun. Tím je v podstatě vše vyřešené. Když si investor překlikne z přílohy do oddílu dvě, je tam základ daně již spočtený. Nic víc není potřeba dělat a nyní stačí přiznání odevzdat.

Lze to udělat pomocí datové schránky, kdo ji nemá, může elektronicky vyplněné přiznání taktéž poslat možností z menu. Následně systém vygeneruje formulář, který stačí vytisknout, podepsat a odnést na podatelnu berního úřadu. Také lze samozřejmě celé přiznání vytisknout, podepsat a doručit ho na berní úřad.

Podobně jako kryptoměny se dle § 10 daní i zisky z akcií nebo derivátů. Naopak dividendy nebo úroky z P2P platforem se daní zpravidla dle § 8. Podrobný návod cílený na danění akcií a právě i dividend jsme sepsali v minulém článku.

Jaké jsou tresty, když berňák na neplacení daní přijde?

Pokud berní úřad zjistí, že člověk nepřiznal příjem z kryptoměn, nařídí mu daň doplatit a zároveň přistoupí k sankci ve výši 20 procent penále a k tomu přidá 14 procent úroku z prodlení za každý rok. K úroku ještě připočte repo sazbu České národní banky. Zároveň ale může berňák takto postupovat pouze do tří let od podání daňového přiznání. Pokud na podvod do té doby nepřijde, nemůže již zpětně nic vymáhat. Ovšem neplatí to v situaci, kdy už během oněch tří let zahájil daňovou kontrolu. V takovém případě běží lhůta v době dalších tří let.

Zároveň je třeba si uvědomit, že v případě krácení daní se tyto lhůty neaplikují. Jde o trestný čin a tam už je lhůta promlčení jiná. Při krácení daní nad 100 tisíc korun je promlčecí lhůta pět let a pachateli hrozí odnětí svobody na šest měsíců až tři roky. Pokud škoda dosáhne 1 milion korun, zvedá se promlčecí lhůta na 10 let a hrozí trest odnětí svobody na dva až osm let. Pokud škoda dosáhne deseti milionů korun a více, pak je promlčecí lhůta 15 let a pachateli hrozí odnětí svobody až na 10 let.

Berní úřad navíc nemá povinnost pachatele předem informovat, že se na něj chystá podat trestní oznámení. To komplikuje možnost využít institutu účinné lítosti a dobrovolně vše doplatit, než situace skončí u policie. Je proto skutečně lepší daně platit. Někdo může argumentovat tím, že berní úředníci nejsou žádní odborníci na kryptoměny a těžko na člověka přijdou. Jenže je potřeba si zodpovědět otázku, zda to tak bude i za pět, deset, respektive 15 let.

Navíc je potřeba pamatovat, že většina kryptoměn není anonymní. Pokud si úřad spojí pachatelovu identitu s veřejnou adresou jeho peněženek, dokáže dohledat jakoukoliv transakci bez ohledu na to, kolik času od ní uplynulo. A je třeba nezapomínat, že kryptoměnové burzy i směnárny identitu a adresu peněženky párují.

Upozorňujeme, že autor textu není daňový poradce.

Pokud jste v článku nenašli odpověď na svou otázku, možná ji najdete v odpovědích čtenářům daňového poradce Michala Hanycha, jenž je zakladatelem Simpletax.cz a partnerem v advokátní kanceláři Simplelaw.cz. Na dotazy čtenářů odpovídal ve čtvrtek.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist