Po představení sektoru leasingu letadel jako investičního nápadu přišel čas zveřejnit slíbenou konkrétní akcii. Je jí společnost Avolon Holdings.

Sektor leasingu letadel

Na začátek si zopakujme hlavní důvody pro investování do leasingu letadel z minulého článku. Prvním důvodem je vysoký očekávaný růst tržeb kolem 10 % ročně v následujících pěti letech. Sektor není přímo závislý na cenách ropy a riziko rostoucích personálních nákladů nebo stávek je minimální. Tyto leasingovky zaměstnávají jenom několik desítek lidí. Jelikož jde o mladý sektor, penzijní plány nejsou problematické.

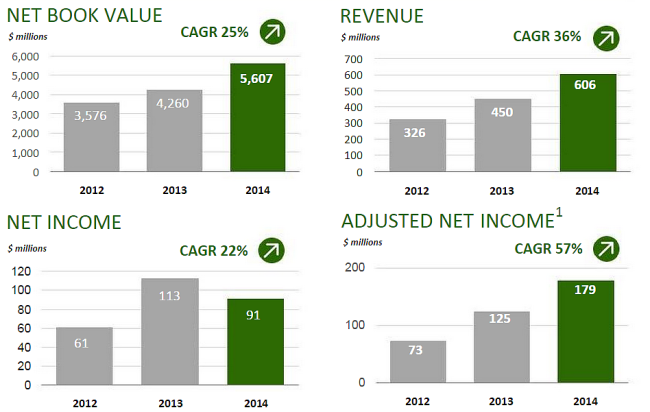

Avolon má všechny zmíněné přednosti typické pro tento sektor. Společnost byla založena v roce 2010 v Irsku a v prosinci 2014 začala být veřejně obchodovatelná na NYSE. Daňová rezidence v Irsku je jednou z výhod Avolonu před konkurencí – irská legislativa mu pomohla k efektivní daňové sazbě 6,5 % v roce 2014 (zbytek konkurence má efektivní daňovou sazbu přes 12 %, některé firmy jako Air Lease dokonce 35 %). Hlavní devízou společnosti je však vysoké tempo růstu. Graf č. 1 ukazuje růst čisté účetní hodnoty portfolia, tržeb a čistého zisku mezi lety 2012 a 2014.

Graf č. 1: Růst čisté účetní hodnoty, tržeb a čistého zisku společnosti Avolon

Zdroj: Výroční zpráva společnosti

A jaké tempo růstu se dá očekávat v budoucnu? Kdyby se do roku 2020 zvýšil počet vlastněných letadel pouze o existující závazné objednávky, růst tržeb by byl kolem 12 % ročně. Toto číslo ale může být ve skutečnosti podstatně vyšší, Avolon si při příznivé situaci může objednat mnohem větší počet letadel. Také je třeba si uvědomit, že Avolon pro snižování rizika získává velkou část svého portfolia tzv. zpětným odkupem letadel od aerolinek. Při něm není zapotřebí podepsat závaznou objednávku dlouho před transakcí, což dává Avolonu větší flexibilitu. Při příznivých podmínkách může být tedy růst tržeb výrazně vyšší než 12 % ročně a naopak, kdyby se situace zhoršila, Avolon nebude čelit hrozbě dodávky vysokého množství těžko pronajatelných letadel.

Důležitou výhodou Avolonu je nízký průměrný věk flotily letadel – 2,5 roku. Naprostá většina konkurentů má průměrný věk flotily přes 7 let a většina tradičních aerolinek přes 10 let. Průměrná délka zbylé části uzavřených kontraktů je aktuálně 7,1 roku, což dává společnosti vysokou předvídatelnost budoucích peněžních toků.

Princip fungování

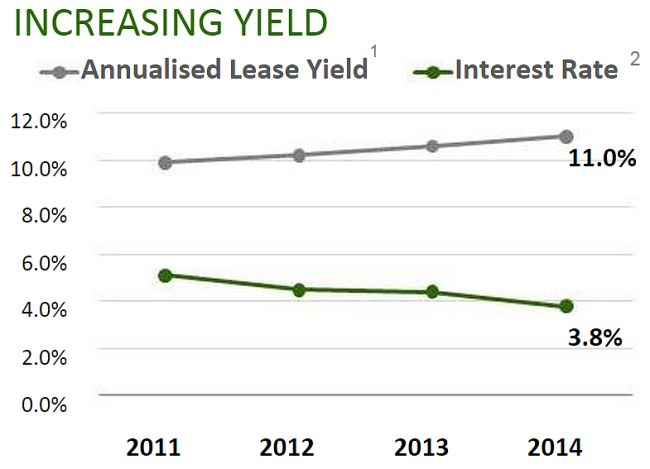

Dobrou vlastností sektoru pronajímání letadel je jeho jednoduchost. Leasingovky si půjčí peníze, za ně si koupí letadla a ty pak pronajímají za sazby, které jsou vyšší než cena kapitálu a opotřebení letadel. Často používaným ukazatelem je tzv. net spread – rozdíl mezi cenou pronájmu a cenou kapitálu. Ve čtvrtém kvartálu dosahoval net spread u Avolonu uspokojivých 7,2 %. Co je ještě lepší, net spread vykazuje v čase rostoucí trend. V budoucnu je možné očekávat hlavně další pokles ceny kapitálu – v prvním kvartálu 2015 podepsal Avolon novou smlouvu o úvěrové lince s úrokovou sazbou 1,65 %. Postupným splácením starých nákladnějších dluhů a půjčováním si levnějších peněz se bude současná cena kapitálu (3,8 %) snižovat. Případné zvyšování úrokových sazeb v USA tento trend významně nenaruší– Avolon si aktuálně půjčuje peníze na globálních trzích (nejen v USA. Úrokové riziko navíc snižuje příznivá kapitálová struktura – pouze 30 % dluhu nese variabilní úrok a asi 15 % kontraktů s aerolinkami je odvozených od úrokových sazeb, přičemž i zbylých 15 % úrokové expozice společnost zajišťuje.

Graf č. 2: Net spread společnosti Avolon

Zdroj: Výroční zpráva společnosti

Management

V neposlední řadě je třeba zmíniť kvalitu managementu, která je v tomto oboru naprosto nezbytná. Většina vrcholových manažerů má přes 20 let zkušeností s oborem pronájmu letadel a působila v něm prakticky od jeho vzniku. CEO Dómhal Slattery v minulosti úspěšně vybudoval RBS AC v jednoho z největších pronajímatelů letadel. Ředitel oddělení pro strategii Dick Forsberg je uznávanou osobností v oboru a pravidelně publikuje oceňované odborné práce. Management má velmi dobré vztahy s aerolinkami (ve kterých někteří manažeři sami pracovali) a zkušenosti ve vyjednávání. Toto je obzvláště důležité při nakupování nových letadel –jedná se o velmi netransparentní proces a téměř žádná aerolinka neplatí za nová letadla ceníkovou cenu. Slevy se pohybují mezi 20 a 60% a ani jedna ze stran je zpravidla nezveřejňuje. Z porovnání odhadnuté ceníkové ceny aktuálně objednaných letadel a zveřejněné výše závazků vyplývá, že Avolon objednal nové letadla s přibližně 50% slevou.

Ocenění

A jak je společnost aktuálně oceněná trhem? Vzhledemk její kvalitě poměrně levně. Obchoduje se za 8 násobek očekávaných zisků v roce 2015. Ještě zajímavější je analýza ukazatele P/B (price to book value). Tento ukazatel vyjadřuje, jaká část ceny akcie je „krytá“ účetní hodnotou. Obzvláště důležitý je tento poměr u finančních společností, kterými jsou de facto i společnosti pronajímající letadla. U Avolonu je současná hodnota ukazatele P/B 1,34. Toto číslo je ale poněkud zkreslené. Účetní hodnota se používá jako odhad reálné hodnoty, a existují pádné důvody věřit, že reálná hodnota portfolia je v případě Avolonu vyšší než účetní.

Hodnotu letadel zvyšuje nízký věk a schopnost managementu nakupovat stroje s vysokými slevami. Avolon byl schopen prodávat letadla za vyšší cenu než účetní v průběhu všech posledních 10 kvartálů. Průměr 9 nezávislých odhadů reálné hodnoty portfolia od odhadců letadel je o 568 miliónů USD vyšší než současná účetní hodnota. Kdyby byla účetní hodnota rovná odhadované reálné hodnotě, ukazatel P/B by byl pod 1. Co to znamená? Po prodeji letadel a hypotetickém splacení všech dluhů by se akcionářům mohlo vrátit více peněz, než je aktuální cena akcie. Najít podobně ziskovou a levnou firmu je v současných podmínkách velmi těžké.

Jaká jsou možná rizika?

Trh vnímá jako riziko krátkou historii veřejné obchodovatelnosti. Toto riziko ale není celkem opodstatněné, protože management společnosti má dlouhou historii řízení firem pronajímajících letadla. Jistým rizikem je malý objem volně obchodovatelných akcií (v hodnotě přibližně 300 milionů USD) a z toho vyplývající možnost vyšší volatility při velkých transakcích. 80 % akcií je vlastněných 4 skupinami z oblasti private equity, což je samo o sobě pozitivní signál, v případě odprodeje podílu některého z nich však může dojít ke krátkodobému převisu nabídky akcií nad poptávkou. Negativní hodnota volných peněžních toků a nulová dividenda nejsou argumentem proti investování, ale spíše logickým důsledkem růstového profilu firmy.

Vážnější dopad může mít recese v leteckém průmyslu. Snížená poptávka po letadlech by vedla ke snížení cen za pronájem. Jestliže by ale příčinou krize byly vysoké ceny ropy, Avolon má před konkurencí značnou výhodu – jeho letadla jsou mladá a mají nízkou spotřebu paliva, což zvyšuje jejich atraktivitu v časech vysokých cen ropy. Proti zvyšování úrokových sazeb je Avolon zabezpečený shodou mezi fixními a variabilními závazky a pohledávkami, přičemž v budoucnu bude možné zvyšování úrokových sazeb přenést na zákazníky.

Je jasné, že v případě nové finanční krize anebo rozsáhlé krize v leteckém průmyslu (nezpůsobené cenami ropy) dojde k převisu nabídky letadel nad poptávkou a snížení cen pronájmu a zisků bude nevyhnutelné. Poměr mezi možným ziskem a ztrátou je ale v případě Avolonu velmi atraktivní.

Autor je analytikem společnosti Verdi Capital.