Technologický trh NASDAQ v letech 1995 až 2000 zažil největší nárůsty v historii akciových burz.

V roce 2000 však přišel zlom a 10. března se indexy otočily a musely čelit více než dvouletému medvědímu trhu. Proč se americký sen o nové technologické revoluci rozpustil stejně tak rychle, jak začal?

Když opomeneme důvody zpomalení ekonomiky jako takové, nadhodnocení dot.com společností bylo důsledkem fatálně nepropracovaného business plánu těchto subjektů, a tedy samotná existence internetových firem byla nejistá.

„Get large or get lost“

Přežití internetových společností závisí hlavně na rozšíření portfolia uživatelů tak rychle, jak jen je to možné, i přes počáteční ztrátovosti investice.

Google a Amazon ve svých začátcích generovali nulový profit, avšak zainvestovali do takových technologií a klientských základen, které jim v dlouhodobém horizontu zajistili neotřesitelné místo na trhu.

Na druhé straně řada společností se zaměřila na líbivé domény, komerčně úspěšné IPO, drahé reklamy, ale nezajistily si to nejdůležitější pro svou budoucí existenci.

"Dot.com" Super Bowl

Reklamní kampaně byly jedním ze způsobů, díky kterým se společnosti snažily rozšiřovat své uživatelské portfolio. Jednalo se o televizní reklamy, reklamy v tištěných médiích a cílenou inzerci.

Finále Super Bowl (pozn. finálový zápas NFL, nejvyšší ligy v americkém fotbalu) 30. ledna 2000 se také označuje jako "Dot.com" Super Bowl, protože se konalo na vrcholu tzv. Technologické bubliny.

Celkem 17 internetových společností, v čele s Pets.com, si zaplatilo celonárodní reklamu během vysílání zápasu. Pets.com zaplatila za 30sekundové promítnutí své ponožkové loutky 2 miliony dolarů (stejně tak i ostatních 16 společností). O rok později si reklamu na této události zaplatily již jen tři dot.com firmy.

Další Silicon Valley

Silicon Valley, součást San Jose, je v sektoru IT symbolický pojem. Zároveň je i domovem největších technologických firem na světě, jako jsou Google, Apple, Cisco, Facebook a další.

V letech 1998–2000 se mnoho měst snažilo stát novými technologickými metropolemi. V „třídním“ boji tak mnohá města i jednotlivé státy investovaly horentní sumy na pokročilou infrastrukturu, vytvoření podmínek pro rozvoj internetového průmyslu ve své lokalitě. Na výdajích se mnohdy podílely i dot.com společnosti.

Pozdější vystřízlivění však přineslo rozsáhlé ztráty z rozestavěných technologických center, prázdných kancelářských budov a nevyužitelných sítí.

Velké bonusy

Mentalita nejvyšších manažerů společností byla nastavena jednoznačně: „Hodnota společnosti se vstupem na burzu zněkolikanásobila, takže stejně tak stoupla i hodnota mých akcií! Máme reklamu při Super Bowlu! Dostávám velké bonusy a další akcie! Akcie si ještě přikoupím! Létám si na proplacené luxusní dovolené soukromým letadlem. Další bonusy? Ještě si přikoupím akcie!“

S trochou nadsázky se dá říci, že americký sen „přes noc milionářem“ se zalíbil, ale rázem šly všechny ziskové modely stranou. Společnosti zbankrotovaly.

V roce 2001 byl převis IT odborníků natolik velký, že stát Kalifornie v jednu chvíli uvažoval o mimořádných krocích k udržení stability trhu práce. Univerzitní studijní programy výpočetní techniky zaznamenaly znatelný pokles nových studentů.

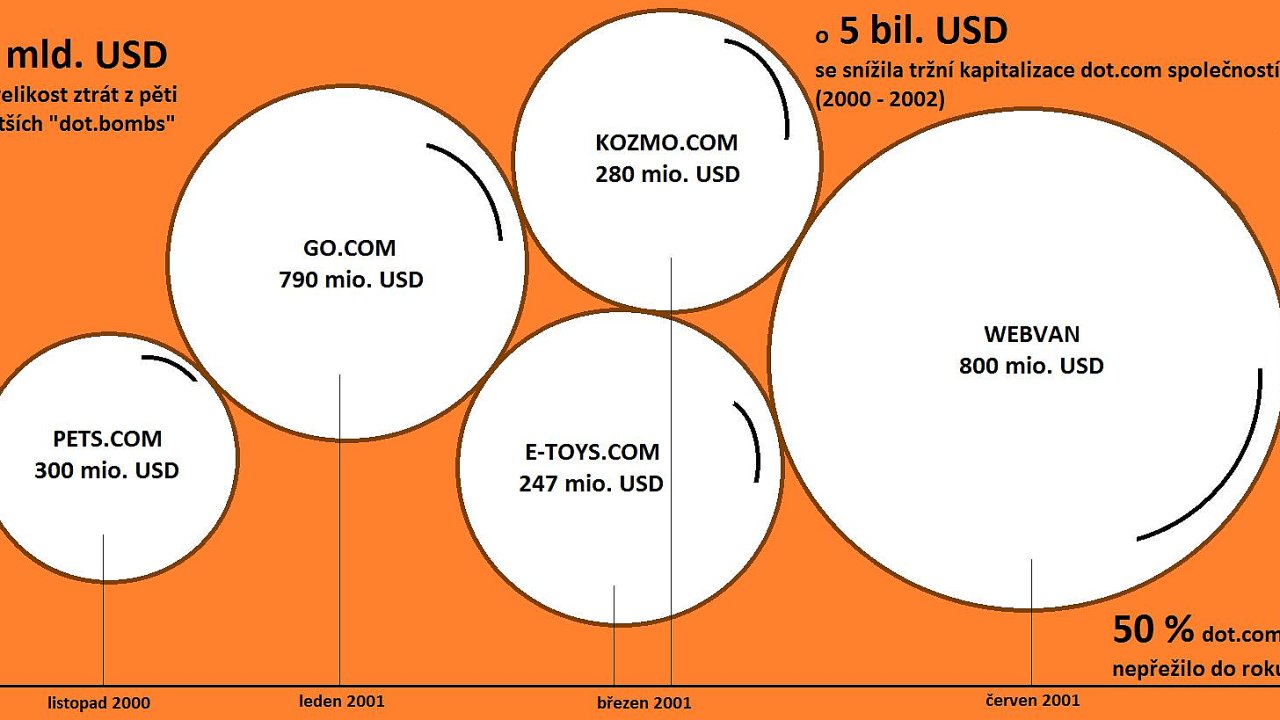

Top5 Dot.Bombs

1. Webvan2. Go.com3. Pets.com4. Kozmo.com5. E-toys.com

1. Webvan – Největší propadák

1. Webvan – Největší propadák

Webvan byla společnost zaměřující se na dovoz potravin až do domu s možností otevírání úvěrových účtů pro své klienty. Firma zkrachovala v roce 2001.

Sídlem společnosti se stalo město Foster City v Kalifornii (v blízkosti Silicon Valley, domova největších technologických firem na světě). Firma v době největší slávy operovala v 10 amerických metropolích a garantovala dovoz potravin do 30 minut, zkrachovala v roce 2001.

Ztráty investorů šli do stovek milionů dolarů, kdy jenom investiční banka Goldman Sachs samotná přišla o 100 milionů dolarů. Od roku 2009 je Webvan součástí skupiny Amazon.com.

Graf 1: Průběh IPO nebyl oproti jiným dot.com společnostem nijak výrazně dramatický. Samotný úpis proběhl 4. Listopadu 1999 na ceně 15USD. První obchodní den akcie otevřely na 26USD (+73,34%), kdy kurz dosáhl denního maxima na 34USD (+126,67%).

Webvan uzavřel svůj premiérový obchodní den na ceně 24,87USD (+65,8%) a stal se tak součástí expandujícího trhu „Nové ekonomiky“. Jeho celková hodnota dosáhla na ceně 30USD za akcii 1,2 miliard USD. O rok později se ale tržní hodnota přiblížila nule.

Graf 2: Webvan nebyla společnost, která se zapsala jako emise s největším IPO efektem ani jako akcie s největším ročním zhodnocením, naopak. Akciím zelená čísla nevydržela moc dlouho. Za rok 2000 spadla cena téměř o 100%. V dubnu se dostává pod 5USD a v listopadu již nestojí ani 1USD. Svého prvenství tedy dosáhla v kategorii největších propadáků.

2. Go.com – Pes Pluto trhu technologií

2. Go.com – Pes Pluto trhu technologií

Portál Go.com byl nevydařeným projektem společnosti Walt Disney.

Tyto webové stránky sloužily jako vyhledavač zábavy a byly jedním z prvních kanálů online komunikace tohoto typu.

Portál byl jakýmsi průnikem online webů Disney a Infoseek. Společnost Walta Disneyho vynaložila miliony na propagaci tohoto webu, nicméně kýžený efekt se nedostavil.

Graf 1: 5 mil. kusů akcií společnosti Go.com se upsalo za 15USD za kus. 18. listopadu 1998, první den obchodování, se kurz dostal až na 37,69USD (+151,27%). 11. prosince 1999 vydávají výsledky, roční ztráta činí 1,06 mld. USD, akcie míří pod 25USD a níž.

Graf 2: Dne 29. ledna 2001 společnost Disney vyměnila každou akcii Go.com za 0,2 své akcie. Kurz byl v té době na ceně 5,77USD. V lednu roku 2001 byl portál odpojen. Celková ztráta z tohoto nevydařeného projektu Disney odhadla na 790 mil. USD.

3. Pets.com – „Dead pet can´t go vet“

3. Pets.com – „Dead pet can´t go vet“

Technologická bublina zasadila internetovým společnostem obrovskou lekci v marketingové strategii.

Společnost Pets.com, internetový obchod potřeb pro domácí mazlíčky, použila jako reklamu mluvící ponožku. Někomu může přijít roztomilá, někomu otravná, pravdou ale je to, že jí lidé viděli jak při finále Super Bowlu, tak i jako balón na průvodu při Dni díkůvzdání.

I přes obrovské investice do reklamy se nepodařilo najít takové uživatelské portfolio chovatelů, aby firmy přežila.

Obr. 1: Společnost Amazon.com byla v této společnosti velice zainteresovaná. Financovala Pets.com od samotného začátku a IPO jí pomohlo z investice včas vycouvat. V únoru 2000 se podařilo Pets.com dostat na burzu.

Upisovací cena byla stanovena na 11 USD za akcii. Technologická rallye již ale byla passé a první obchodní den akcie zavřela na ceně 10,75 USD (- 2,27%). K likvidaci společnosti došlo do 268 dnů od úpisu.

4. Kozmo.com – Messenger, který nedojel do cíle

4. Kozmo.com – Messenger, který nedojel do cíle

Společnost Kozmo.com byla jedna z těch, která přišla s poměrně zajímavou internetovou službou. Nicméně jak napovídá umístění na čtvrté příčce propadáků, něco bylo špatně.

Firma se zaměřovala na doručování v 11 největších amerických městech, kdy předmětem zásilky mohla být videokazeta, zubní kartáček, nebo i hrnek kávy.

Problémem bylo nastavení tarifů, za které byly tyto služby prováděny. Kozmo.com navíc garantovala doručení zásilky do jedné hodiny od přijetí objednávky.

Postupem času, jak ukázaly i hospodářské výsledky, se přeprava balíčků žvýkaček nebo toaletních potřeb, stala moc nákladnou a Kozmo.com skončila.

Obr. 1: IPO? Jak se začal trh měnit na medvědí, bylo obtížné uspět s úpisem. Webvan v listopadu 1999 atakoval první den růst +130%, Pets.com již v únoru 2000 uzavřela premiéru v červených číslech a u Kozmo.com nakonec IPO v srpnu 2000 vůbec neproběhlo.

Obr. 2: Kozmo.com měla nesmyslný budget na reklamní kampaně. Jen společnosti Starbucks vyplatila za propagaci 150 mio. USD bez kýženého efektu. Celkové ztráty byly vyčísleny na 280 mio. USD, kdy jen 60 mio. USD vložila společnost Amazon.

Obr. 2: Kozmo.com měla nesmyslný budget na reklamní kampaně. Jen společnosti Starbucks vyplatila za propagaci 150 mio. USD bez kýženého efektu. Celkové ztráty byly vyčísleny na 280 mio. USD, kdy jen 60 mio. USD vložila společnost Amazon.

5. E-toys.com – Příběh hraček bez happy endu

5. E-toys.com – Příběh hraček bez happy endu

Společnost E-Toys.com byla jedním z mnoha online prodejců hraček.

Oproti konkurenci se však vyznačovala obrovskými výdaji na reklamu, marketing a vývoj softwaru.

Postupem času se tato strategie ukázala jako mylná. Firma se začala potápět a přišel bankrot. Webová doména změnila za svou dobu působnosti mnoho majitelů, v únoru 2009 byla získána společností Toys "R" Us.

Graf 1: E-Toys.com svůj web spustili v roce 1997. O dva roky později oznámili svůj záměr jít na burzu. 19. května úpis proběhl na ceně 20 USD, akcie druhý den atakovala 84USD a nakonec uzavřela svůj první obchodní den na 76USD za akcii (+280%).

Graf 2: E-Toys již opět funguje jako online prodejce hraček, nicméně pokusy před dvanácti lety nedopadly nejlépe. Díky IPO společnost navýšila svou hodnotu v květnu 1999 o 160 mil. USD, kdy její akcie posílily až na 84 USD. V říjnu téhož roku bublina praskla a akcie se v březnu 2001 obchodovaly již za 9 centů.

Záměr jít na trh kvůli expanzi a akvizicím způsobil, že E-Toys se stala sama předmětem akvizic.

Heslo "Get large or get lost" bylo ve většině případů pochopeno špatně. Firmy nesmyslně investovaly do předražených reklamních spotů, vyplácely nesmyslné manažerské bonusy, financovaly expanzi v nebezpečných, nejistých vodách. Náklady rostly, příjmy stagnovaly nebo i klesaly, uživatelé odcházeli a společnosti se začaly utápět v dluzích a staly se insolventními.

Pokud bychom srovnali tyto společnosti s Facebookem, rozdíly jasně převažují nad shodnými prvky.

Business plán společnosti Marka Zuckerberga je mnohem komplexnější, uživatelská základna je několikanásobně větší. Zázemí internetového reklamního trhu je mnohem stabilnější než před deseti lety a celkový pohled na společnost Facebook tvoří nesrovnatelně věrohodnější profil dobré investice. Problémem Facebooku tedy není společnost sama...

Toho, čeho by se investoři měli bát, je nevyzpytatelnost toku investic, reálné ohodnocení firmy.

Poptávka je ale komplexnější téma, a proto ji rozebereme v dalším dílu seriálu. Podíváme se na model, který by měl investorovi pomoci odhadnout, kdy může být cena zkreslena – Teorie rázových vln.

/Autorem článku i dalších příspěvků seriálu je František Bostl, makléř společnosti Cyrrus./

1. Webvan – Největší propadák

1. Webvan – Největší propadák

2. Go.com – Pes Pluto trhu

2. Go.com – Pes Pluto trhu

3. Pets.com – „Dead pet can´t go vet“

3. Pets.com – „Dead pet can´t go vet“

4. Kozmo.com – Messenger, který nedojel do cíle

4. Kozmo.com – Messenger, který nedojel do cíle

Obr. 2: Kozmo.com měla nesmyslný budget na reklamní kampaně. Jen společnosti Starbucks vyplatila za propagaci 150 mio. USD bez kýženého efektu. Celkové ztráty byly vyčísleny na 280 mio. USD, kdy jen 60 mio. USD vložila společnost Amazon.

Obr. 2: Kozmo.com měla nesmyslný budget na reklamní kampaně. Jen společnosti Starbucks vyplatila za propagaci 150 mio. USD bez kýženého efektu. Celkové ztráty byly vyčísleny na 280 mio. USD, kdy jen 60 mio. USD vložila společnost Amazon. 5. E-toys.com – Příběh hraček bez happy endu

5. E-toys.com – Příběh hraček bez happy endu